TCL集团股份有限公司于1月7日晚些时候发布了《关于重大资产重组说明会召开情况的公告》。

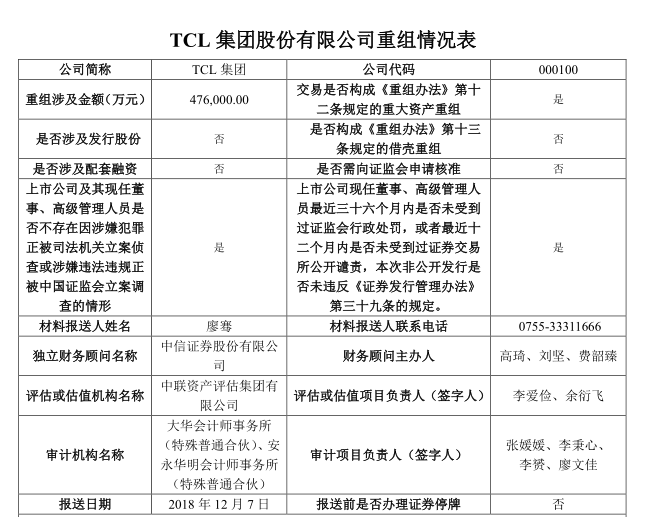

TCL早在2018年12月8日曾发布了一份《TCL集团股份有限公司重组情况表》中就曾透露,重组涉及金额达47.6亿元。交易方案包括:TCL 集团将其直接持有的 TCL 实业 100.00%股权、惠州家电100.00%股权、合肥家电 100.00%股权、酷友科技 55.00%股权、客音商务 100.00%股权、TCL 产业园 100.00%股权、格创东智 36.00%股权以及通过全资子公司 TCL 金控间接持有的简单汇 75.00%股权、TCL 照明电器间接持有的酷友科技 1.50%股权合计按照 476,000 万元的价格向 TCL 控股出售,TCL 控股以人民币现金支付对价。

TCL当时称通过本次交易将重组消费电子、家电等智能终端业务以及相关配套业务,集中资源专注于半导体显示及材料业务,提升竞争优势和行业地位;同时,上市公司将发挥产业金融和投资及创投业务的协同优势,贡献增长稳定且可持续的业绩;另外,本次交易对价以现金支付,有助于改善企业资本结构,增强持续发展能力。

在本次说明会期间,TCL就股东及媒体现场提出的问题给予了回答,主要问题及答复整理如下:

问题一:此前,贵公司以垂直产业链作为优势来宣传,现在将终端业务出售,是否经过了深思熟虑的考量?贵公司是否认为把业务剥给关联方并不影响垂直产业链的布局?

回复:做重组很重要的考量,就是能够聚焦业务、提高管理效率。剥离之后,上市公司的资产负债率、员工数、净利润率都有明显的改善。资本市场对TCL集团的定位将从家电企业变为科技产业集团,企业管理方式将会按照科技产业集团业务流程方式来管理,使经营管理更加有效、效率更高。

重组之后产业协同不会受到影响。因为此次重组对双方都是有利的。彩电、手机业务需要上游的面板支持,华星也同样需要客户。此前TCL电子、TCL通讯与华星的交易为内部关联交易,每年均会进行披露。重组后差别在于从一个大集团内部的关联交易变成两个相对独立实体的关联交易,并且关联交易本身是公平、公允的。

对于华星来说,此前为内部交易,外部的客户存在顾虑。重组后,华星业务和TCL电子股权结构上彼此独立,有利于华星开拓其他业务。因此,产业协同不会受到影响。

问题二:此前品牌费是按照产品的一部分销售收入缴纳给 TCL 集团,为什么在剥离之后还是按照原来的收取品牌费管理方式,而没有另外再收取品牌授权费?

回复:TCL集团现行管理方式为,由 TCL 集团设立品牌基金,负责对每年企业形象宣传、品牌整体宣传和大型展会的推广进行投入。另外,各个产业还会在产品市场推广方面做预算。

TCL集团一直没有把品牌作为收费项目,品牌由各个产业使用,但各个产业需按照基金管理规则交纳基金费用,用于品牌推广。由于华星及其他产业与品牌关联度较小,缴纳品牌费较少,一直以来,90%以上的品牌基金是由终端产品业务缴纳。

若上市公司出售品牌则会涉及到品牌的价值评估,价值评估价格很难做到各方都觉得合理接受,作价非常困难。所以将品牌所有权保留在上市公司,终端产品公司依然会承担不低于现状的品牌建设和维护费用,在目前这个交易结构底下会比较可行、合理。

问题三:在公司重组之前,市场传闻公司会收购ASM的股权,请问在重组之后公司是否会继续推进此项目?

回复:重组后,TCL 集团作为科技产业集团,不排除有适当的机会通过投资、重组等方式收购同类高技术科技产业,若有此类安排,我们将按照监管机构要求及时进行公告。

问题四:集团体内还有翰林汇、奥鹏教育的资产,这部分资产未来公司是否有计划继续剥离出上市公司体内?

回复:公司将以 TCL 集团股东利益最大化原则,择机对这类资产做出剥离和处置。

问题五:我印象中在媒体上李董曾在媒体说过争取五年把 TCL市值做到1000亿,现在已经是2019年了,TCL市值一直不理想。请问如果重组失败,李董又做何打算?

回复:在过去几年,我们的业绩和市值的增长没有达到我们的预期,虽存在客观因素,但这个目标我们不会忘记。2015年、2016年公司业绩不好,在此我向股东说声抱歉。

2016 年下半年,公司已经意识到发展遇到了瓶颈,需改变经营观念,所以2016 年四季度开始,我们做出了较大的变革,这个变革和方向已在2017年4月12日的报告中做了阐释。在报告中我反思了我们存在的问题并提出如何去解决,这次变革核心为:改变经营观念,优化组织流程,创新商业模式,清除发展障碍。

这项工作开展之后,公司2017年经营业绩有了明显的改善,2017 年归母净利润增长约50%;2018年预计归母净利润也增长了30%。

此前,我只关注盈利的增长,没有做好市值管理和投资人沟通。此次重组之后,可以解决华星未来的融资问题,资本市场更加清晰看到我们新的商业逻辑。

未来,我们会努力把业绩做好,同时加强跟资本市场的沟通以及对公司资本效益的管理。

重组之后,我对未来TCL集团的业务成长很有信心,所以最近我也在增持公司的股份。重组之后,这两块业务都有更好的发展机会,管理更加聚焦。

问题六:本次交易当中还有很多土地和不动产,特别是其中的产业园资产比较受到关注,因为这中间有位于广州、深圳这些寸土寸金地方的城市土地资产,这次交易,请问评估价格是否合理反映了一线城市土地和房产增值价值?

评估师回复:大家应该都可以关注到,在整个产业园里面有没有房地产开发项目,而且大部分都是配套工业用的厂房、办公和宿舍,这些楼宇和土地基本是不能交易的,而且对外出租比例也有严格限制,我们整体的增值符合拿地时间和市场水平,同时兼顾了上市公司的利益,所能带来的长期回报已纳入了评估的考虑。

问题七:本次置出的智能终端板块后续是否有资本运作安排?科创板也快要来了,是否有分拆上市的打算?

回复:现在还没有关于置出的智能终端业务安排上市的计划。

问题八:2015年的时候公司曾经披露过一个股份回购计划,但是至今没有如期的执行完毕,请问是什么原因?

回复:2015年我们宣布了回购计划,后来发现公司资本开支的实际情况不太支持大量的回购,将资金用以提升核心竞争力更为有利,后来我们通过法定的董事会和股东大会程序终止了这项计划,相关安排我们也对外做了信息披露。

问题九:这次重组计划推出的时间节点选择?内部有没有关于时间节点的讨论?

回复:2018年初我们已经有要优化结构的考虑,这是一个复杂的系统工程,所以我们也请了中介机构,主要是财务顾问来帮助我们做分析和方案评估,在2018年7月选定了这个方案,这个时间点的选择是从企业的战略角度出发,并没有去挑选。

问题十:目前华星光电印刷AMOLED技术的研发进展怎么样?大概什么时候量产?

回复:现在业界都认为AMOLED是下一代最有可能成功的新型技术。公司是最早进入这个技术领域的企业之一,由于公司进入行业相对比较晚,所以规模方面在几年前相对弱一些。

其实每一个时间段都有很多技术方向的选择,喷墨打印印刷AMOLED是一个技术方向,还有W-OLED。在这么多的技术中,喷墨打印印刷的AMOLED是下一代显示当中最有机会成功的,虽然在其他领域我们也投入资源,但这一块投入的资源是最大的,所以我们在这一块进展也比较快。

问题十一:过去一年人民币有一定的贬值,请教一下,贬值对于华星光电原材料的进口以及产成品的出口分别有怎样的影响?

回复:去年人民币贬值对华星光电的经营上没有太大的影响。华星虽然有进口和出口,但是按照美元来结算面板,所以会增加收入。华星光电有息负债有一部分是美元银行贷款,所以财务成本略有增加。但是我们做了对锁,未来有美元的收款来做对冲,也不会受到太大影响。对 TCL 集团来说,我们锁定敞口,在有限的敞口里面会随着汇率波动做一些理财。

问题十二:目前华星光电在大尺寸面板方面占有优势,但是大尺寸价格战比较明显,不同尺寸都在降价。华星光电在未来一年怎么看待这个市场?在大尺寸和小尺寸整体推进有没有大概的战略?

回复:我们也非常关注这个问题,现在大陆地区新增产能较多,韩国和台湾新增产能很少。由于在过去几年国内产能增加比较快,所以今年下半年市场确实出现了供过于求的情况。

总体来讲,这个产业是周期型产业,投资过度才会产品供过于求,就会抑制新增投资。对于华星来说,我们已经做了充分的应对。第一,开拓新的业务;第二,提高产品种类,未来大屏幕会在商用显示这块加大力度。在标准的显示产品里面,我们会在改善产品结构方面加大力度。第三,协同效益,未来海外市场的增量将依托主要客户比较领先的国际化产业布局,有助于华星在产业低周期更有应对的空间。

问题十三:TCL控股和TCL集团董事长都是李董,在实际业务中这两者的发展有没有关联?

回复:要到1月7日股东大会通过了这个方案才涉及这个问题。按照规则,管理团队不会互相兼职,这点非常明确。

问题十四:小米集团和TCL集团刚刚签署战略合作伙伴,我想知道后续华星光电融资小米集团会不会继续参与,成为战略投资者?

回复:小米主要业务在智能手机、IoT领域和互联网领域,TCL集团目前更多是基于产业链上游,具备核心器件的能力,此次战略合作是终端产品和上下游深度结盟。第二,后续除了现有合作外,我们也会在新一代显示终端产品上做一些研发和开发,来进一步提高业务增量。

下一篇:最后一页上一篇:人工智能浪潮下,OTT大屏将迎来发展新机遇

责任编辑:冯晓艺